Como protestar duplicata online?

Protesto de duplicata é uma medida eficaz para garantir o pagamento em transações comerciais. Saiba como esse processo de cobrança funciona em detalhes a seguir.

Uma duplicata, emitida pelo vendedor, simboliza uma venda a prazo e tem a possibilidade de ser negociada no mercado financeiro. A seguir, confira o artigo que preparamos, o qual detalha como protestar duplicata online, destacando, assim, como ele pode efetivamente assegurar que o vendedor receba seu pagamento, mesmo após o prazo de vencimento do título.

Entenda por que o protesto de duplicata é uma medida essencial para assegurar o recebimento de valores em transações comerciais. Continue lendo para entender melhor como funciona essa ferramenta de cobrança reconhecida por sua eficácia:

Acesso Rápido:

- O que é a duplicata?

- Para que serve uma duplicata?

- Como funciona o aceite?

- Tipos de duplicatas existentes

- Diferença entre duplicata e nota promissória

- Como protestar duplicata?

- Valor para protesto de duplicata

- Consequências do protesto para o devedor

- Chances de reaver o dinheiro com o protesto

O que é a duplicata?

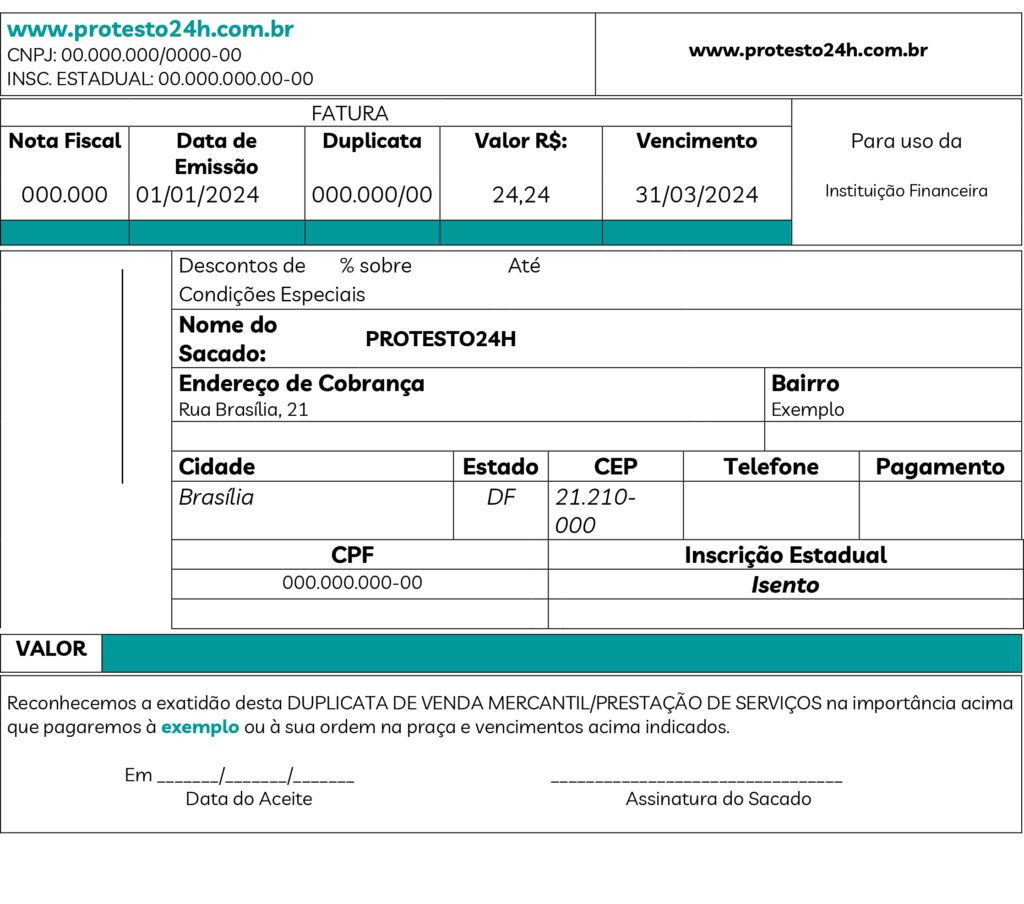

A duplicata é mais que um simples título de crédito, ela é o comprovante de uma transação com pagamento à prazo, muito utilizada nas operações comerciais e de serviço. Emitida pelo vendedor, ela detalha a dívida e, por conseguinte, assegura o direito do credor ao recebimento.

Uma duplicata deve conter os seguintes dados:

- Data de emissão;

- Valor da dívida;

- Data de vencimento;

- Nome e endereço do comprador e do vendedor;

- Número do pedido de venda;

- Número da nota fiscal.

Para que serve uma duplicata?

Além de formalizar a expectativa de recebimento para o vendedor, a duplicata oferece a possibilidade de ser negociada no mercado financeiro. Isso permite antecipar o recebimento do valor da venda ou prestação de serviço, mesmo antes do prazo de vencimento.

Além disso, a duplicata também é um instrumento importante para o controle financeiro e contábil da empresa, pois registra de forma clara e oficial as transações realizadas a prazo.

Como funciona o aceite da duplicata?

Em resumo, o aceite da duplicata é um procedimento realizado pelo comprador ou tomador do serviço, no qual ele reconhece a existência da dívida e se compromete a pagar o valor na data de vencimento. O aceite é essencial caso o vendedor queira negociar a duplicata no mercado financeiro.

O procedimento pode ser realizado de duas formas: por meio da assinatura do comprador no próprio documento ou por uma declaração escrita com o texto “Aceito”. O aceite pode ser dado no momento da entrega da mercadoria ou posteriormente, desde que seja feito antes do vencimento da duplicata.

Com o avanço da tecnologia e a digitalização dos processos financeiros, o aceite da duplicata também se adaptou ao ambiente online. Dessa forma, isso é possível através de plataformas eletrônicas seguras, onde o comprador pode realizar o aceite digitalmente, seja por meio de uma assinatura eletrônica certificada ou por um mecanismo de confirmação eletrônica equivalente. Essa inovação, por conseguinte, permite que o aceite seja feito de maneira ágil e segura, sem prejuízo de sua força jurídica, além de manter a conformidade com os requisitos legais, mesmo à distância.

Quais tipos de duplicatas existentes?

Existem dois tipos de duplicatas: a mercantil e a de prestação de serviços.

A duplicata mercantil é usada quando há vendas de mercadorias, enquanto a duplicata de prestação de serviços é específica para transações no ramo de serviços.

Diferenças entre a duplicata e a nota promissória

A duplicata e a nota promissória são dois tipos de títulos de crédito, mas com finalidades e características diferentes:

- Duplicata: É um título utilizado em transações de venda a prazo. A duplicata pode ser negociada no mercado financeiro, o que permite ao vendedor antecipar o recebimento do valor da venda.

- Nota Promissória: É um título em que uma pessoa se compromete a pagar uma quantia determinada a outra pessoa em uma data futura. A nota promissória pode ser utilizada em diversos tipos de transações, não se limitando apenas a transações comerciais.

Diferente da duplicata, a nota promissória não está vinculada a uma operação comercial específica. Resumidamente, a principal diferença entre a duplicata e a nota promissória está na sua finalidade e na forma como são utilizadas nas transações comerciais e financeiras.

Você também pode se interessar por: Como funciona uma empresa de cobrança de dívidas?

Como protestar uma duplicata?

Primeiramente, para protestar uma duplicata, é necessário verificar se a mesma está vencida e se o devedor não efetuou o pagamento.

Após a verificação, é preciso reunir a duplicata original, que é um documento que comprova a entrega da mercadoria ou prestação do serviço.

Com o título em mãos, em seguida, é necessário comparecer ao cartório de protesto de títulos, ou solicitar o protesto online com a Protesto24h. Sendo a segunda opção mais rápida, fácil e bem menos burocrática.

Posteriormente ao encaminhamento da duplicata, o cartório vai começar um processo de cobrança, enviando uma notificação de protesto ao devedor, com o boleto para pagamento da dívida, acrescido das custas cartorárias.

Se a dívida não for quitada pelo devedor, o título será protestado e, posteriormente, as informações do protesto serão encaminhadas aos órgãos de proteção ao crédito (como Serasa e Boa Vista).

Precisa de mais informações ou tem alguma dúvida? Conecte-se com um de nossos especialistas agora mesmo via WhatsApp!

Qual valor para protestar duplicata?

De acordo com o provimento Nº 86 do CNJ, o protesto é gratuito para o credor se a dívida tiver até 1 ano de vencimento. Pessoas físicas e jurídicas podem ingressar com títulos nos cartórios e protestarem gratuitamente o inadimplente. A norma abrange, da mesma forma, todos os bancos e instituições financeiras fiscalizadas pelo Sistema Financeiro Nacional.

Se houver desistência por parte do credor, este deverá arcar com as custas do cartório para que possa, dessa forma, interromper ou cancelar o protesto.

É possível, também, protestar online com o intermédio da Protesto24h, com extrema facilidade e rapidez, e com apoio em todas as etapas do processo. É cobrada uma taxa de serviço para encaminhar o título para o cartório.

Quais as consequências do protesto para o devedor?

Em resumo, o protesto traz inúmeras consequências para o inadimplente, causando limitações em sua vida comercial e financeira. Restrições junto às agências bancárias, restrições creditícias na praça para concessão de parcelamentos e financiamentos, entre outras operações de crédito.

Para concessão de linhas de crédito em instituições privadas (financeiras e bancos) a situação é agravada. Em resumo, só há a liberação do crédito após uma profunda análise do passado financeiro do solicitante, afinal, seu histórico financeiro já está comprometido.

Quais as chances de reaver o dinheiro com o protesto?

Em resumo, uma dívida mais recente tem mais chances de ser quitada pelo devedor. Ou seja, quanto antes uma dívida é encaminhada ao protesto, maiores são as chances do credor reaver os créditos.

Segundo dados do Instituto de Estudos de Protesto de Títulos do Brasil – Paraná (IEPTB/PR), o protesto é forma mais rápida e eficiente do mercado para a recuperação de dívidas, já que 65% das dívidas que são encaminhadas à protesto, em até três dias úteis tem o pagamento efetuado.

Apesar da eficácia comprovada, muitas empresas aguardam o prazo de até 30 dias para, enfim, recorrerem à cobrança através do protesto de títulos.

Quer saber mais informações? Acesse o nosso site e confira muito mais!

Mostrar comentários