Cobrança de títulos de crédito: Como funciona?

Realizar cobrança de títulos de crédito é uma ação fundamental para manter a saúde financeira de uma empresa. Leia o texto a seguir e confira mais informações!

Realizar cobrança de títulos de crédito é uma ação fundamental para manter a saúde financeira da empresa e garantir que transações comerciais sejam devidamente concluídas.

Caso o cliente do seu negócio, pessoa física ou pessoa jurídica, não cumpra com o que foi acordado no título de crédito, respeitando o valor e o prazo de pagamento combinado, é necessário tomar todas as medidas cabíveis para garantir o recebimento e evitar que o financeiro da empresa fique no negativo.

Neste artigo, exploraremos o processo de cobrança de títulos de crédito, desde o início até a sua conclusão.

Emissão do título de crédito

A emissão de um título de crédito envolve a escolha do tipo de título, definição dos termos, identificação das partes, redação do documento, assinatura pelo emitente, entrega ao devedor, registro (se necessário), uso como instrumento negociável (se aplicável), cumprimento da obrigação pelo devedor, e registro do cumprimento (se necessário). A especificidade do processo pode variar conforme o tipo de título.

Termos utilizados para denominar um título de crédito

Os principais termos encontrados nesse meio são:

- Sacador: aquele que emite o título de crédito.

- Sacado: a quem a ordem de pagamento é dirigida. É o devedor.

- Tomador: a pessoa que se beneficia recebendo a quantia acordada no documento.

- Endosso: ato de transferir a titularidade da ordem.

- Endossante: quem transfere os direitos do benefício ao endossatário.

- Endossatário: quem recebe os direitos do benefício do endossante.

- Aval: ato em que um avalista assume a posição de garantidor do pagamento da dívida, caso o responsável por ela não cumpra com o combinado.

- Aceite: o sacado assina o documento, acolhendo a ordem do título e se obrigando a realizar o pagamento.

Todas as nomenclaturas giram em torno dos envolvidos na operação e do ato de pagar e receber a quantia combinada no título de crédito.

Vencimento do título

A data de vencimento é um dado fundamental de um título de crédito. A data de vencimento é aquela em que o devedor é obrigado a cumprir a obrigação estabelecida no título, seja realizando o pagamento da cobrança, ou executando outra ação acordada. O vencimento é definido no momento da emissão do título e é crucial para a determinação do prazo em que a obrigação deve ser cumprida.

Comunicação com o devedor

A comunicação com devedores deve ser clara, objetiva e respeitosa. O devedor deve ser informado sobre a dívida, saber sobre a importância do pagamento e ter opções de negociação. Para manter uma boa comunicação, é necessário evitar linguagem agressiva e manter um tom profissional.

Cobrança de títulos de crédito amigável e negociação

A cobrança de uma dívida é um processo que deve ser realizado por profissionais especializados, de forma amigável. O credor deve ser firme no trabalho com a base de inadimplentes, procurando cobrar, negociar e receber os valores que estão em atraso.

Quer cobrar seu cliente com facilidade? Utilize a nova solução de cobrança da Protesto24h! Entraremos em contato com o devedor oferecendo a ele a oportunidade de quitar o débito. Você decide se encaminha para protesto ou não após a cobrança.

Ficou interessado? Entre em contato com um de nossos especialistas pelo WhatsApp clicando nesse link!

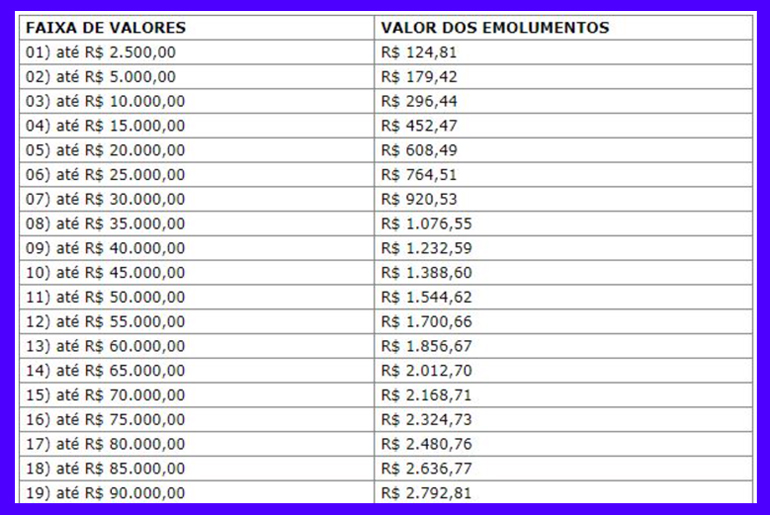

Protesto em cartório

Caso a dívida não seja quitada por meio de uma negociação inicial entre as partes, a empresa pode realizar o protesto do título vencido, provando publicamente o atraso do devedor e resguardando o direito do crédito.

Para isso, é preciso apresentar o título de crédito em um cartório de protesto no município onde o devedor está situado, ou na praça de pagamento indicada no título. O cartório intimará o devedor a realizar o pagamento, estipulando um prazo para que o faça. Em até 3 dias após o pagamento em cartório, o credor receberá o dinheiro em sua conta.

Entretanto, se a dívida não for quitada, o título será protestado e o devedor terá seu nome negativado em cartório e nos principais órgãos de proteção ao crédito.

Protesto24h

A Protesto24h é uma plataforma online que oferece serviços de cobrança e protesto de títulos de forma rápida e segura. Com a plataforma, as empresas podem realizar o protesto de títulos de forma totalmente digital, sem precisar recorrer ao cartório. O processo é simples e eficiente, e pode ser realizado em poucos cliques.

Você também pode se interessar por: Como cobrar um cheque?

A utilização da plataforma da Protesto24h oferece diversas vantagens para as empresas, como a redução dos custos com deslocamento, agilidade no processo de protesto e a facilidade na gestão dos títulos em atraso. Além disso, a plataforma oferece um sistema de acompanhamento online, permitindo que a empresa verifique o andamento do processo de protesto em tempo real.

Consequências para o devedor

Os cartórios de protesto enviam diariamente informações de nomes protestados ao Serasa, Boa Vista e outros órgãos. O nome negativado permanece no banco de dados dessas empresas pelo prazo máximo de 5 anos e depois caduca.

Por outro lado, o protesto em cartório não caduca, além de ser uma informação pública que pode ser obtida por qualquer pessoa por meio de um pedido de certidão feito ao cartório.

O protesto traz algumas consequências, causando limitações na vida pessoal e comercial do cidadão ou empresa. Como exemplo: restrições creditícias na praça, para concessão de financiamentos, entre outras operações de crédito.

Prevenção de uma futura inadimplência

Para prevenir futura inadimplência, analise o crédito do cliente, estabeleça contratos claros, monitore regularmente, implemente políticas de crédito rigorosas, atualize cadastros, mantenha comunicação eficiente, ofereça incentivos a pagamentos antecipados, monitore indicadores financeiros, considere seguros de crédito e esteja aberto a negociações flexíveis. Essas práticas ajudam a minimizar riscos e manter relacionamentos comerciais saudáveis.

Ao entender o processo de cobrança de títulos de crédito, empresas e credores podem tomar medidas proativas para minimizar riscos, garantir o recebimento adequado e manter relacionamentos comerciais saudáveis. Este guia abrangente visa fornecer uma visão completa do processo, desde a emissão do título até as estratégias de prevenção de inadimplência futura.

Quer saber mais informações sobre cobrança e o mundo financeiro? Acesse o nosso blog!

Gostou? Comente e compartilhe!

Mostrar comentários